- Detalii

- Înapoi la pagina: TP Ştiri şi Articole

Finalul actualei campanii pentru președinția SUA a fost (și mai mult) tensionat de știrea că din 2000 până în 2017 contribuabilul-președinte-miliardar Donald J. Trump ”nu a plătit impozit federal în 11 ani” (impozitul direct, pe venit, nu intră aici asigurările de sănătate, sociale sau impozitele pe vânzări), iar în 2017, deci în primul an ca POTUS, ”impozitul plătit a fost de doar 750 de dolari”! (cifrele sunt preluate din articolul New York Times din 28 septembrie 2020). Știrea se bazează pe rapoartele fiscale trimise către New York Times de o ”sursă cu acces legal la informații”. Prin prisma acestei surse și departe de zgomotul politic, cazul este relevant pentru înțelegerea unui subiect de mare actualitate … fiscală la noi, DAC6 – directiva raportării obligatorii a tranzacțiilor raportabile.

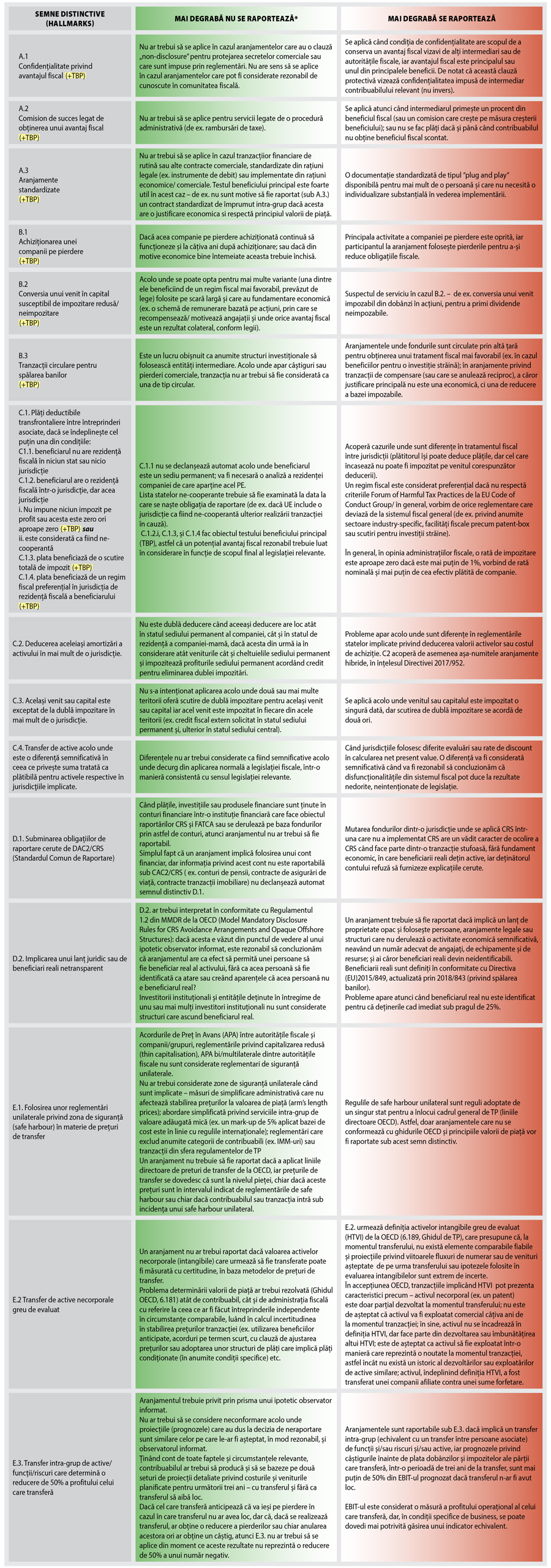

Pentru că multe date care compun puzzle-ul acestui caz pot fi preluate din raportul 8886 (foto), cel care poate fi numit fratele sau mai degrabă vărul DAC6. Vom reveni. Deocamdată să constatăm că Donald Trump este un contribuabil care înțelege să folosească întreaga gamă de facilități pe care legislația i le pune la dispoziție pentru a-i încuraja investițiile - credit pentru investiții, deduceri pentru renovări istorice, folosirea deprecierii din imobiliare pentru a reduce venitul fiscal din alte activități, cheltuieli operaționale cât se poate (spre exemplu, a făcut vâlvă faptul că își plătea frizerul cu nu mai puțin de 70.000 de dolari, dar e vorba de frizerul care participa la pregătirea show-ului TV de sute de milioane, Ucenicul/ The Apprentice).

Un alt articol New York Times, din octombrie 2016, arăta că reglementările fiscale din 1995 i-au permis contribuabilului Trump să deducă o pierdere de nu mai puțin de 916 milioane de dolari, întins pe 18 ani, câte 50 de milioane pe an. Pentru conformitate, folosea la acel moment un aranjament legal care permitea conversia unei datorii în acțiuni (“stock-for-debt swap”), evitând astfel ca acea ștergere de datorii (de care dezvoltatorul de cazinouri a beneficiat la începutul anilor 90 de la creditorii săi pentru evitarea falimentului) să fie considerată venit și astfel să fie purtătoare de impozit. Între timp, IRS (Fiscul) a sesizat portița și a eliminat aranjamentul. Și în articolul din septembrie 2020 se scoate în evidență o modalitate de exploatare la cent a literei legislației. ”Ucenicul” (din care Trump deținea 50%) plus contractele de licențiere a imaginii i-au adus între 2005-2007 un profit curat de 120 de milioane. Nemaiavând pierderi din urmă cu care să compenseze (miliardul de acum 20 de ani își făcuse efectul), a trebuit să plătească se spune primul impozit pe venit consistent din viața lui, în total 70 de milioane.

Avea să rezolve acest aspect în stilul său – din banii câștigați va face investiții noi, unele riscante, în orice caz nu va ține banii la saltea (spre exemplu atât de îndrăgitele circuite de golf răspândite în toată lumea au însemnat pierderi consistente – peste 300 de milioane din 2000 încoace). A reînceput jocul fiscal – când a avut ocazia, statul s-a asigurat că Trump plătește cel puțin un impozit minim (șapte ani între 2000 și 2017 a plătit, totuși, un total de 24 milioane, ca alternative minimum tax); când a prins ocazia, și dl. Trump s-a asigurat că poate să ceară compensarea pierderilor. Iar ocazia s-a chemat Marea Criză și pachetul se salvare al președintele Obama, altminteri rivalul său politic. Așa se face că în 2010 solicită și primește de la IRS un credit fiscal (income tax refund) de 72,9 milioane, reprezentând impozitul federal plătit cu câțiva ani în urmă, plus dobânzi. Pe de altă parte, tot IRS ia în colimator, în 2011, legitimitatea acestei compensări și declanșează o investigație extrem de complicată după cât se pare, încât nici până la această dată nu este soluționată și foarte probabil se va tranșa prin Justiție.

Din punct de vedere strict tehnic, dincolo așadar de comentariile politice, acest caz poate fi considerat o ilustrare a funcționării sistemului de raportare obligatorie a tranzacțiilor cu potențial ridicat de tax avoidance. Statul primește informații pe care le folosește mai departe, să schimbe reglementări și/sau să declanșeze investigații bine țintite. Pragmatism american Sistemul din SUA (Reportable Transaction Diclosure Statement), introdus cu mulți ani înainte de BEPS 12 (pentru prima data în 1984, actualizat subsanțial în 2004), prevede, printre altele, că un contribuabil este obligat să raporteze anual, atașat declarației de venit, o tranzacție în baza căreia revendică deducerea unor pierderi care sunt de cel puțin două milioane de dolari, într-un an, sau patru milioane pe mai mulți ani (acestea sunt pragurile pentru persoane fizice, pentru corporațiile-standard crește la 10-20 de milioane).

Spre deosebire de UE, Statele Unite au optat pentru un sistem care pornește de la tranzacție, în sensul că mai întâi se identifică tranzacțiile considerate de risc și apoi se cere raportarea din partea contribuabililor (separat, trebuie să raporteze și consultantul, material advisor) care obțin un beneficiu fiscal de pe urma schemei raportabile. Punând la dispoziție o listă de tranzacții-tip și un filtru de minimis (de ex, există un prag pentru comisionul plătit consultantului, 250.000 de dolari, în cazul corporațiilor, 50.000 în celelalte cazuri) IRS se asigură că poate capta partea consistentă, ca să nu spunem altfel, a fenomenului de tax avoidance.

Prin contrast, avem de această parte a Atlanticului, un sistem sub semnul (semnele) neclarității și care, culmea, poate cădea în propria capcană a interpretabilității. Să ne întoarcem la cazul Trump. Sigur este nevoie de o analiză în detaliu, dar, la o primă vedere, nu este clar dacă tranzacțiile respective ar fi trebuit sau nu raportate sub DAC6, atâta timp cât nu se poate dovedi că pierderile achiziționate sunt făcute cu scopul principal de beneficiu fiscal, ci sunt investiții în afaceri care funcționează în continuare.

Mai mult sau mai puțin profitabile, c-așa e-n business!

pentru transfer pricing în siguranţă

pentru transfer pricing în siguranţă